매년 9월 1일이면 근로장려금 상반기 신청기간이 되는데요. 근로장려금이 시행된지 꽤 되었음에도 불구하고 복잡한 신청조건이나, 지급 기준, 금액 계산 때문에 어렵게 느껴지곤 합니다. 이번 글에서는 근로장려금 상반기 신청기간 및 기준, 근로장려금 신청 조건, 지급일, 지급금액에 대해서 정리해 봤습니다.

근로장려금이란?

근로장려금이란 일을 통해 소득을 얻고 있지만, 소득이 적어서 생활이 어려운 근로자 , 종교인 또는 사업자 가구에 대해 근로장려금을 지급하여 소득을 일부분 지원해주는 복지제도입니다.

여기서 중요한 것은 근로자, 종교인, 사업자 가구인데요. 일을 통해 소득을 얻고 있는 경우에만 근로장려금이 지원된다는 뜻입니다. 그러므로 근로를 통한 소득이 없으실 경우에는 근로장려금을 받을 수 없으며, 단독, 홑벌이, 맞벌이 가구로 나누어 일정 기준이하인 경우 소득 수준에 비례하려 근로장려금을 받을 수 있습니다.

근로장려금 상반기 신청기간

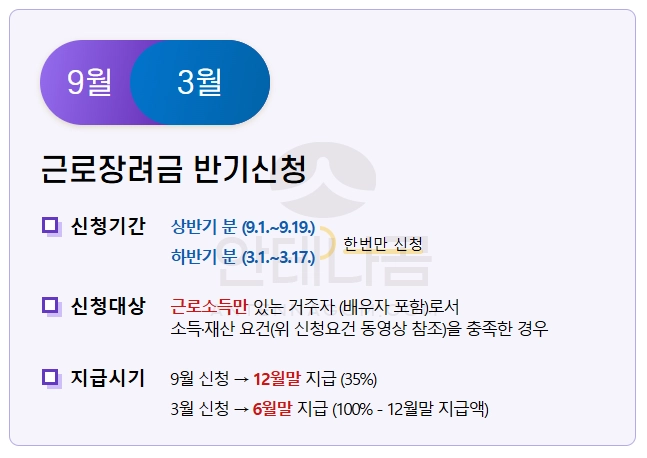

근로장려금은 소득에 비례하여 지급되는 복지제도이기 때문에 소득이 결정되는 다음해 5월에 신청을 받게 됩니다. 하지만, 올해 소득에 대한 지원을 다음해 5월에 신청하여 8월에 받게 될 경우 생계가 어려운 경우도 있으므로, 근로소득자의 한해 상반기와 하반기로 나누어 신청을 받는데요. 상반기 (1월 ~ 6월) 소득에 대해 근로장려금은 9월에 신청을 받아 12월에 지원받게 됩니다.

| 구분 | 대상 | 신청기간 | 지급일 |

|---|---|---|---|

| 2024년 상반기 소득 반기 신청 | 근로소득자 | 2024년 9월 1일 ~ 9월 19일 | 2024년 12월 중 |

| 2024년 하반기 소득 반기 신청 | 근로소득자 | 2025년 3월 1일 ~ 3월 17일 | 2024년 6월 중 |

| 2024년 정기 신청기간 | 근로, 사업, 종교인 소득자 | 2025년 5월 1일 ~ 5월 31일 | 2025년 8월중 |

근로장려금 상반기 신청 자격

근로장려금 반기 신청은 근로소득자에 한해서 신청이 가능합니다. 사업자 가구와 종교인의 경우에는 정기 신청기간에만 신청이 가능하므로, 유의하시기 바랍니다. 물론, 근로소득자의 경우에도 반기 신청을 안 할 경우 정기 신청시 신청이 가능합니다. 다음은 근로장려금 반기 신청에 대한 자주 묻는 질문입니다.

근로 장려금 상반기 신청을 했는데 하반기에도 신청해야 하나요?

상반기 신청을 한 경우 하반기에는 신청하지 않아도 자동으로 지급됩니다.

근로장려금 반기 신청을 했는데, 2025년 5월에 정기 신청하면 중복으로 받을 수 있나요?

아닙니다. 근로장려금 반기 신청은 어디까지나 지원금의 지급시기가 늦기 때문에 해당 부분을 좀 더 빨리 지원해주기 위한 제도입니다. 근로장려금 상반기 신청을 하는 경우에는 2025년 6월 하반기 지급 때 나머지 근로장려금에 대해 추가 지급받게 됩니다.

이자 소득이 있는 경우에는 반기 신청이 가능한가요?

이자, 배당, 연금, 기타, 퇴직, 양도소득은 관계 없이 근로, 사업, 종교인 소득 중 근로소득이 있는 경우에만 한하여 근로장려금 반기 신청이 가능합니다. 그러므로 근로소득과 이자 소득이 있는 가구인 경우 상반기 신청이 가능합니다.

아르바이트로 잠시 일한 일용근로자도 근로장려금 상반기 신청을 할 수 있나요?

일용근로소득도 근로장려금지급대상 소득이며, 소득 및 재산 요건에 맞을 경우 장려금 신청이 가능합니다.

배우자가 사업소득이 있는 경우 신청이 가능한가요?

본인은 근로소득만 있지만, 배우자가 사업소득 또는 종교인 소득이 있는 경우에는 근로장려금 상반기 신청이 불가능합니다. 이 경우에는 2025년 5월에 있는 근로장려금 정기신청 기간에 신청할 수 있습니다.

근로장려금 신청 조건 및 지급 대상

소득조건 및 가구 구분

가구별로 연간 총소득기준이 구분되어 있는데요. 가구는 단독가구, 홑벌이가구, 맞벌이가구로 나뉘고 각 가구별 기준은 2,200만원, 3,200만원, 3,800만원 미만인 경우에 근로장려금을 받을 수 있습니다.

| 구분 | 단독가구 | 홑벌이가구 | 맞벌이가구 |

|---|---|---|---|

| 총소득기준 (연간) | 2,200만원 미만 | 3,200만원 미만 | 3,800만원 미만 |

| 최대지급액 | 165만원 | 285만원 | 330만원 |

단, 가구구분이 일반적이지 않아서 유의해야 하는데요. 특히 홑벌이가구와 단독가구의 구분에 유의해야 합니다. 예를 들어

- 단독가구 : 단독가구는 배우자, 부양자녀, 70세 이상 직계존속이 모두 없는 경우

- 홑벌이가구 :

- 배우자가 있는 경우 배우자의 총 급여액이 3백만원 미만인 경우

- 배우자가 없는 경우 부양자녀 또는 70세 이상의 직계존속이 있는 경우

- 직계존속 : 70세 이상이고 각각의 연간 소득금액의 합계액이 100만원 이하인 경우

- 부양자녀 : 18세 미만이고 연간소득금액 100만원 이하인 경우

- 맞벌이가구 :

- 신청자와 배우자 각각 총 급여액(근로,사업,종교인소득 합계액)이 3백만원 이상인 경우

- 예1 ) 연간 소득금액이 각각 80만원인 68세 부모님을 모시며, 배우자의 총 소득 연간 200만원, 17세의 자녀가 연간 소득금액 200만원인 근로자 A씨의 경우

- 연간 소득금액은 각각 80만원으로 100만원 미만이지만 나이가 70세 미만으로 직계존속으로 포함되지 않음

- 배우자가 있으나 배우자의 소득이 연간 300만원 미만으로 맞벌이가구에 해당하지 않음

- 18세 미만의 자녀가 있으나 연간 소득금액 100만원 이상으로 부양자녀로 포함되지 않음

- 그러므로 근로자 A씨는 단독가구 기준 최대 165만원까지 받을 수 있습니다.

재산 조건

2023년 6월 1일 현재(상반기 신청의 경우 2023년 6월 1일을 기준으로 하반기 지급시에는 2024년 6월 1일을 기준으로 합니다.) 가구원 모두가 소유하고 있는 주택, 토지, 건물, 예금 등 재산 합계금액이 2억 4천만원 미만인 경우에만 지급됩니다. 재산가액 계산시에는 부채를 차감하지 않는 것이 특징입니다.

예를 들어 4억원의 주택이 있고 해당 주택에 대한 2억 5천만원의 대출이 있는 경우 자산은 1억 5천만원이지만, 근로장려금에서는 4억의 자산을 보유하고 있는 것으로 보아 신청 자격이 되지 않습니다.

또한, 재산합계액이 1억 7천만원 이상 2억 4천만원 미만인 경우에는 근로장려금 신청이 가능하지만 해당 장려금의 50%만 지급되게 됩니다.

근로장려금 상반기 신청 지급 금액

| 구분 | 단독가구 | 홑벌이가구 | 맞벌이가구 |

|---|---|---|---|

| 총소득기준 (연간) | 2,200만원 미만 | 3,200만원 미만 | 3,800만원 미만 |

| 최대지급액 | 165만원 | 285만원 | 330만원 |

| 상반기지급액 = 최대지급액의 35% | 최대 57만 7,500원 | 최대 99만 7,500원 | 최대 115만 5천원 |

단독가구, 홑벌이가구, 맞벌이가구의 최대지급액은 165만원, 285만원, 330만원이라고 말씀드렸는데요. 9월 19일까지 신청시 오는 12월에 지급되는 상반기 근로장려금은 최대지급액 기준 35%가 지급됩니다. 따라서, 단독가구 기준 57만 7,500원, 홑벌이가구 99만 7,500원, 맞벌이 가구 115만 5천원이 지급됩니다. 나머지 지원 금액은 하반기 지급시 내년 5월에 최종 정산되어 지급됩니다.

근로장려금 지급 금액 계산 방법

근로장려금은 소득이 적을 수록 많이 받거나 소득이 많을 수록 많이 받는 것이 아닌 소득에 비례해서 계산되는 복잡한 방법에 의해 계산됩니다. 각 총급여 구간별 근로장려금 계산은 아래와 같습니다.

하지만, 계산이 지나치게 복잡하므로 홈택스에서 운영중인 근로장려금 계산기를 통해 본인 소득등을 입력하면 자동으로 계산해주는 페이지를 이용해 보시기 바랍니다.

단독가구

| 총 급여액 (근로, 사업, 종교인소득) | 근로장려금 |

|---|---|

| 400만원 미만 | 총급여액 등 x 400분의 165 – 10만원 미만시 10만원 |

| 400만원 이상 ~ 900만원 미만 | 165만원 |

| 900만원 이상 ~ 2천200만원 미만 | 165만원 – (총급여액 등 – 900만원) x 1천300분의 165 – 3만원 미만시 3만원 |

홑벌이가구

| 총 급여액 (근로, 사업, 종교인소득) | 근로장려금 |

|---|---|

| 700만원 미만 | 총급여액 등 x 700분의 285 – 10만원 미만시 10만원 |

| 700만원 이상 ~ 1천400만원 미만 | 285만원 |

| 1천400만원 이상 ~ 3천200만원 미만 | 285만원 – (총급여액 등 – 1천400만원) x 1천800분의 285 – 3만원 미만시 3만원 |

맞벌이가구

| 총 급여액 (근로, 사업, 종교인소득) | 근로장려금 |

|---|---|

| 800만원 미만 | 총급여액 등 x 800분의 330 – 10만원 미만시 10만원 |

| 800만원 이상 ~ 1천700만원 미만 | 330만원 |

| 1천700만원 이상 ~ 3천800만원 미만 | 330만원 – (총급여액 등 – 1천700만원) x 2천100분의 330 – 3만원 미만시 3만원 |

근로장려금 상반기 신청 방법

근로장려금은 5가지 방법으로 신청할 수 있습니다.

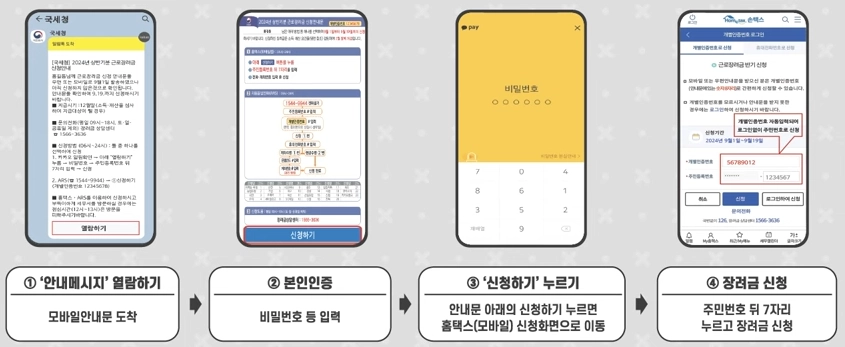

모바일 안내문에서 바로 신청

- 카카오톡 등의 모바일로 안내문을 받은 경우 본인인증을 통해 바로 신청이 가능합니다.

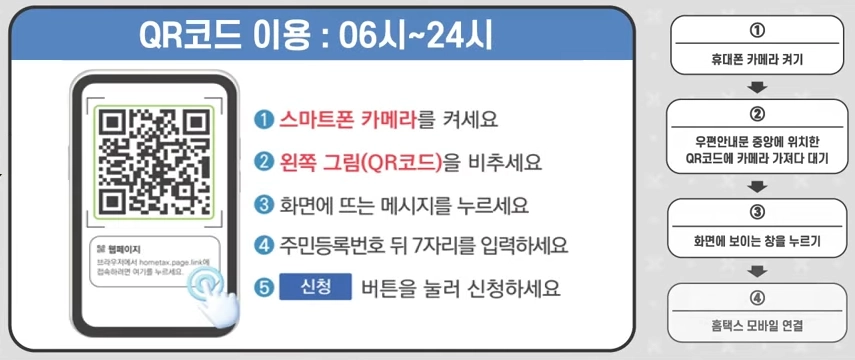

우편 안내문 QR코드 이용한 신청

- 우편으로 안내문을 받으셨을 경우 해당 우편 안내문에 QR코드를 이용하여 신청할 수 있습니다.

- QR코드를 이용한 신청은 오전 6시부터 24시까지 신청이 가능합니다.

- QR코드를 핸드폰 카메라로 비춘 뒤 화면에 뜨는 메세지를 선택하여 신청페이지로 이동 후 신청하면 됩니다.

홈택스 인터넷 신청

- 홈택스 웹사이트를 통해 근로장려금을 신청할 수 있습니다.

- 화면 상단의 메뉴에서 장려금, 연말정산, 전자기부금 > 근로장려금 반기신청 > 신청하기 순으로 클릭한 뒤 주민등록번호 뒤 7자리와 개별인증번호 또는 공동인증서를 통한 로그인 후 신청이 가능합니다.

ARS 신청

- 1544-9944 로 전화하여 주민등록번호 13자리를 입력합니다.

- 신청안내문 또는 문자메세지에 기재된 개별인증번호 8자리를 입력합니다.

- 국세청에 등록된 본인 연락처로 ARS 신청시에는 개별인증번호를 생략할 수 있습니다.

국세청 근로장려금 상담센터 이용 신청

만약, 위의 방법으로 신청이 어려운 경우에는 국세청 장려금 상담센터 (1566-3636)으로 신청대리 서비스를 요청할 수 있습니다.

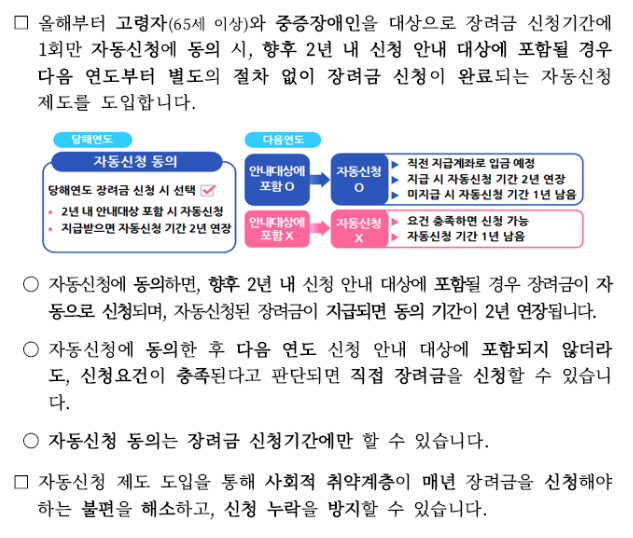

65세 이상의 경우

65세 이상 고령자와 중증장애인인 경우 장려금 신청 시 자동 신청에 동의하면 2년 내 신청 안내대상이 될 경우 별도 신청이 없어도 자동으로 신청이 되는 자동신청 제도가 있으니, 해당 제도를 활용하시면 더욱 편리합니다.

최근 근로장려금 신청기한이 되면 보이스피싱, 스팸, 스미싱 범죄가 많이 일어나고 있는데요. 국세청 발송 문자 수신번호 (1544-9944, 1566-3636)인지 반드시 확인하시고, 문자 메세지의 링크는 공공알림문자.org의 형태의 주소입니다. 카카오톡의 경우 확인 버튼을 누르면 안내문으로 바로 넘어가는 방식으로 전송됩니다. 또한, 국세청 직원은 계좌 비밀번호 등의 금융정보나 송금 요구를 절대로 절대로요구하지 않으니 유의하시기 바랍니다.

이번 글에서는 근로장려금 상반기 신청기간 및 기준, 신청조건, 지급금액, 지급일에 대해서 자세히 알아봤습니다. 의외로 근로장려금에 대해서 잘 모르셔서 신청하지 않는 분도 많으시다고 하는데요. 자신이 근로장려금 지급 조건에 맞는지 확인해 보시고 자격이 되시는 경우 꼭 신청하시기 바랍니다.

또한, 근로장려금 신청 기간에는 스미싱 범죄, 보이스 피싱 사기 등이 더 활개를 치는 시기이기도 합니다. 반드시 국세청 발송 수신번호등을 확인하시고 근로장려금 관련 송금 요구 등이 있는 경우 사기이므로 송금하지 말고 국세청 또는 경찰등으로 문의하시기 바랍니다.

지금까지 안테나곰이었습니다.