매년 1월을 기다리는 직장인들도 많으실텐데요. 1월은 연말정산의 달입니다. 연말정산시에는 매년 제도가 변경되므로 연말정산 변경사항을 체크하는 것도 연말정산을 잘 할 수 있는 방법인데요. 이번 글에서는 2025 연말정산 변경사항을 정리하고 연말정산 일정을 정리해 보도록 하겠습니다.

2025 연말정산 일정 정리 (2024년 귀속)

| 기간 | 내용 |

|---|---|

| ~ 2024년 12월 31 | 연말정산 사전 준비 |

| 2025년 1월 15일 ~ 2월 15일 | 국세청 연말정산 간소화서비스 오픈 소득공제 / 세액공제 증명자료 준비 |

| 2025년 1월 20일 ~ 2월 28일 | 소득 / 세액 공제 증명자료 제출 연말정산 세액 계산 / 원천징수 영수증 발급 |

| 2025년 3월 11일 ~ | 누락분 경정청구 |

| 2025년 3월 ~ 4월 | 연말정산 추징 및 환급 |

| 2025년 5월 | 누락분 종합소득세 신고 |

2025 연말정산 일정은 기존과 동일하게 1월 15일부터 홈택스에서 연말정산 간소화 서비스가 제공됩니다. 초기에는 금융 회사에서 일부 자료가 확정되지 않고 수정되는 경우도 있으므로 되도록 1월 20일 이후 연말정산 간소화 서비스를 통한 연말정산 서류를 출력하시는 것을 추천드립니다.

만약 연말정산 일괄제공 서비스를 이용하는 회사에 재직중이라면 회사측에서 1월 10일까지 근로자 명단을 등록하고, 근로자가 동의할 경우 1월 17일 또는 1월 20일 중에 회사측에 연말정산 공제자료를 직접 제공합니다.

자체적인 연말정산 프로그램이 없는 경우에는 회사가 1월 3일부터 근로자의 총급여 등의 기초자료를 등록할 수 있으며 근로자는 1월 18일부터 공제신고서를 작성, 제출할 수 있습니다.

2025년 2월

2025년 2월 급여 지급시까지 2024년 귀속 근로소득세를 정산하여 원천징수하고 근로자에게 원천징수 영수증을 발급합니다. 원천징수 영수증에는 연간 소득액과 미리 납부한 세금을 확인할 수 있으며, 연말 정산 후 환급금이 있는 경우 환급금액을, 추가 납부해야 한다면 추가 납부 세액을 확인할 수 있습니다.

대부분 원천징수 후 2월 ~ 3월 월급에서 연말정산 후 환급액 또는 추가납부세액이 공제된 후 지급됩니다.

2025년 3월

2025년 3월 11일 부터는 최근 5년간 연말정산시 누락된 부분을 포함하여 연말정산시 누락된 부분을 추가로 직접 환급신청을 할 수 있습니다. 또한, 난임치료비와 같이 회사에 알려지지 않았으면 하는 사항이 있다면 회사 제출시에 해당 부분은 제외하고 신고하고 누락분 경정청구기간을 이용하여 연말정산을 추가로 신청할 수 있습니다.

2025년 5월

5월은 종합소득세 기간입니다. 연말정산 전에 퇴사한 경우 종합소득세 기간을 통해 신고해야 하며, 근로소득 외 다른 소득이 있는 경우나 또는 연말정산시 누락된 경우에도 종합소득세 신고 기간을 이용하여 신고를 할 수 있습니다.

2025 연말정산 변경사항 정리 (2024년 귀속)

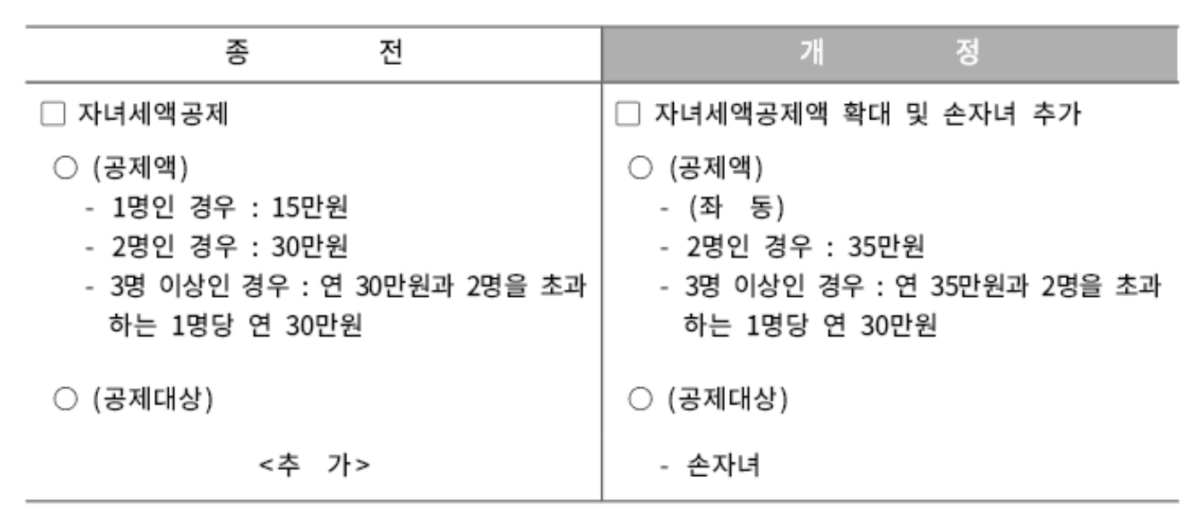

자녀 세액공제 관련

자녀세액공제시 기존 1명 15만원, 2명 30만원, 3명이상인 경우 연 30만원과 2명을 초과하는 1명당 연 30만원의 세액공제를 받을 수 있었습니다.

2024년 귀속분부터는 1명인 경우 15만원으로 동일하나, 2명인 경우 30만원→35만원, 3명이상인 경우 연 30만원→35만원, 2명을 초과하는 1명당 연 30만원으로 상향되었습니다.

또한 공제대상에 손자녀가 추가되었습니다.

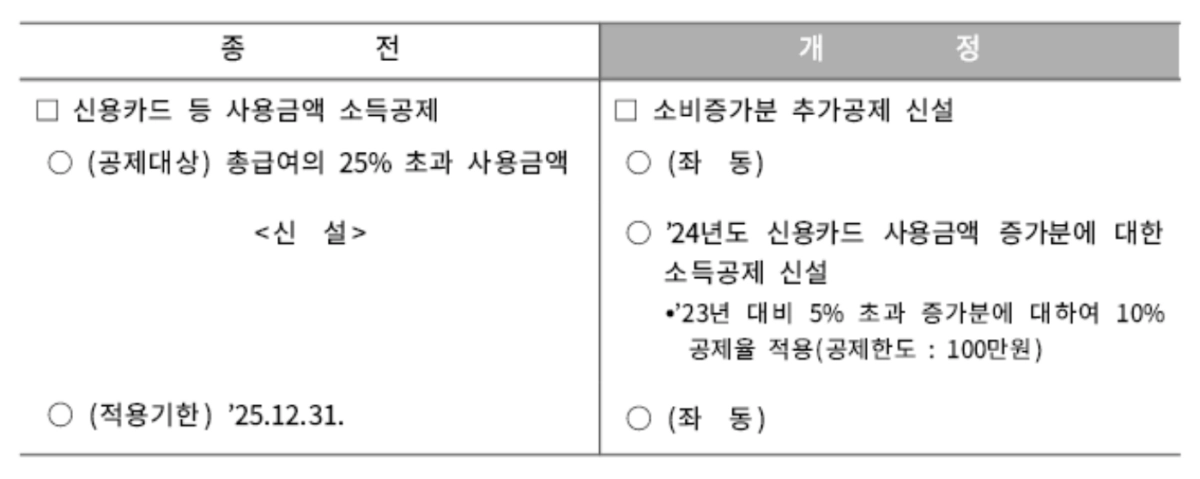

신용카드 등 결제방법 관련

2023년 대비 5% 초과 증가분에 대해 10% 추가 공제

2023년 대비 5%를 초과하여 신용카드 사용을 했을 경우 해당 증가분에 대해 10%의 추가공제가 되며 공제한도는 100만원입니다.

예를 들면 2023년 신용카드 사용액이 2000만원이고, 2024년 신용카드 사용액이 4000만원이었다면, 2000만원의 5%를 초과하는, 즉 2100만원을 초과하는 금액 1900만원의 10% 190만원을 추가 세액공제 받을 수 있지만, 공제한도가 100만원이므로 100만원의 세액공제를 받을 수 있습니다.

고향사랑기부금 세액공제 받은 금액, 가상자산 매매시 수수료는 신용카드 등 소득공제 적용대상에서 제외

고향사랑기부금으로 세액공제 받은 금액은 신용카드 등 소득공제 적용대상에서 제외됩니다. 또한, 가상자산사업자에게 지급하는 가상자산의 매도, 매수, 교환 등에 따른 수수료도 소득공제 대상에서 제외됩니다.

주택 관련

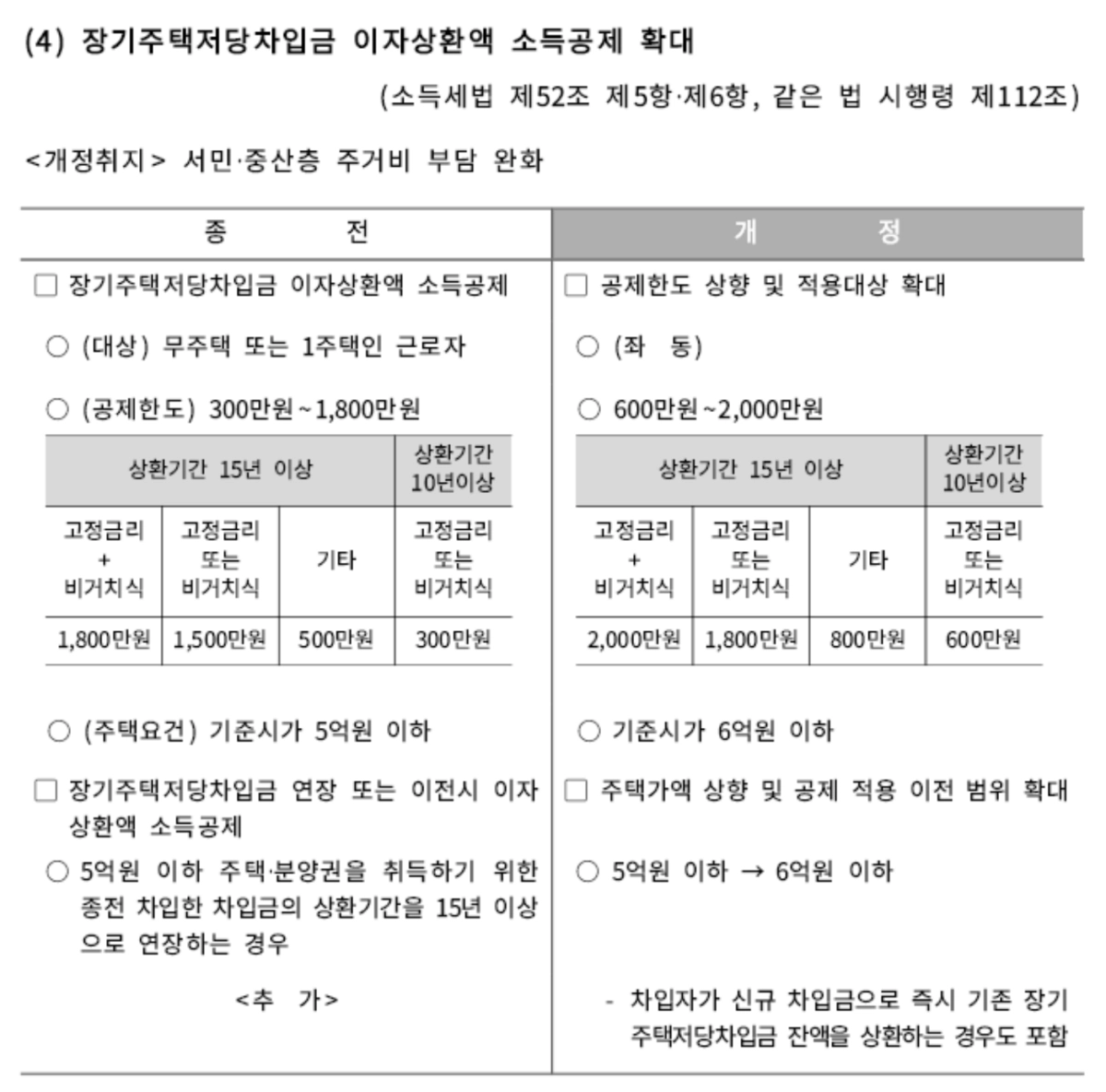

주택담보대출 이자상환액 소득 공제 확대

주택담보대출(장기주택저당차입금) 이자상환액에 대해 소득공제 한도가 상향되었습니다. 기존에는 상환기간 10년 이상의 고정금리 또는 비거치식 주택담보대출에 대해서 300만원까지 소득공제 되었으나 2024년 납입한 이자상환액 부터는 600만원으로 소득공제한도가 확대 되며, 상환기간 15년 이상의 주담대의 경우 대출 형태에 따라 각각 500만원→800만원, 1500만원→1800만원, 1800만원→2000만원 으로 상향되었습니다.

주택담보대출 이자상환액 소득공제 대상 주택 요건 확대

주택담보대출 이자상환액 소득공제 대상이 기존에는 기준시가 5억원 이하 주택만 가능하였으나 2024년 귀속연도부터는 기준시가 6억원 이하 주택에 대해 이자상환액 소득공제가 가능해졌습니다. 주택요건으로는 2024년 1월 1일 부터 12월 31일까지 취득한 주택에 적용되는데요. 새로 대출을 받아 기존 대출을 갚는 경우에도 새로운 기준시가 기준이 적용됩니다.

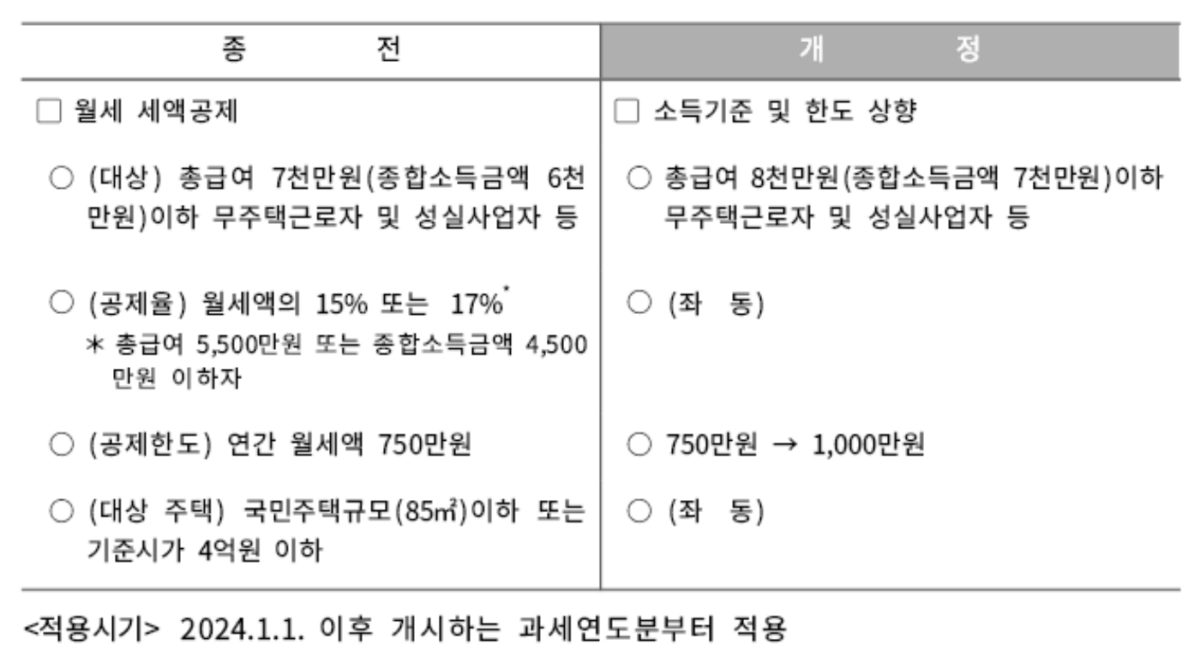

월세 세액 공제 대상

기존 월세 세액공제는 총급여 7천만원이하 무주택근로자 및 성실사업자에게 적용되었는데요. 2024년 귀속 분부터는 총급여 8천만원 (종합소득금액 7천만원)이하 무주택 근로자 및 성실사업자로 공제대상이 늘어납니다.

월세 세액 공제 한도 확대

월세 세액 공제한도는 기존 750만원에서 1000만원으로 상향됩니다.

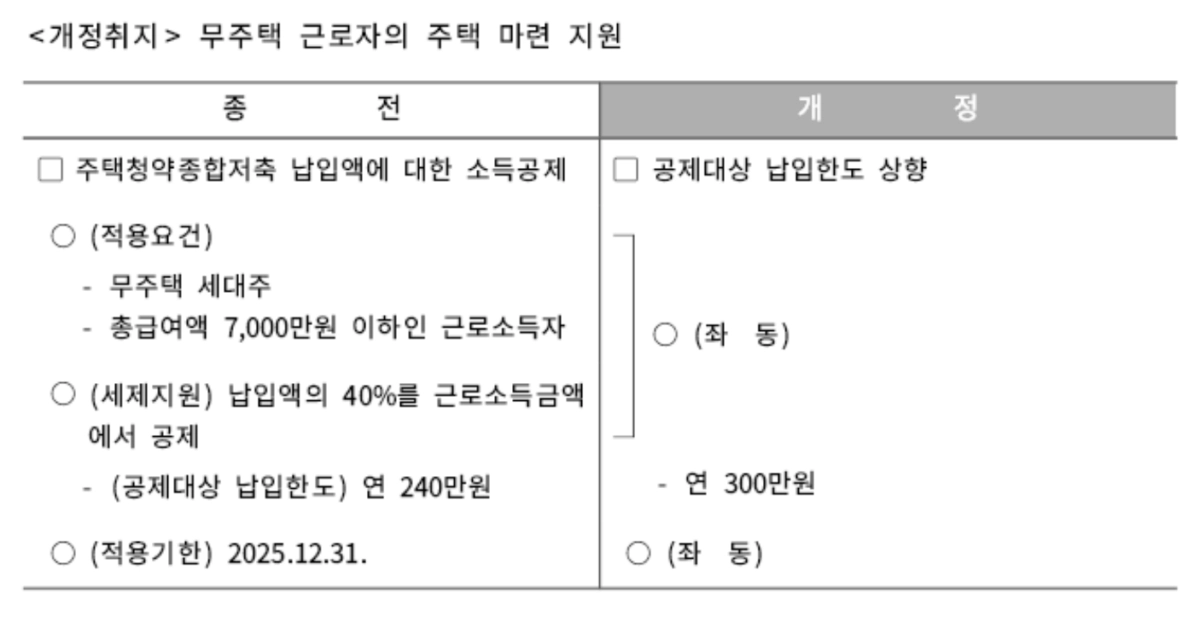

주택청약종합저축 소득공제 납입한도 상향

주택청약종합저축 납입액의 40%를 근로소득금액에서 공제하는데요. 기존에는 공제대상 납입한도가 연 240만원이었으냐 2024년부터는 연 300만원으로 상향됩니다. 따라서 연 300만원을 납입할 경우 연 120만원이 소득에서 공제됩니다.

의료, 육아휴직수당, 출산수당, 보육수당 관련

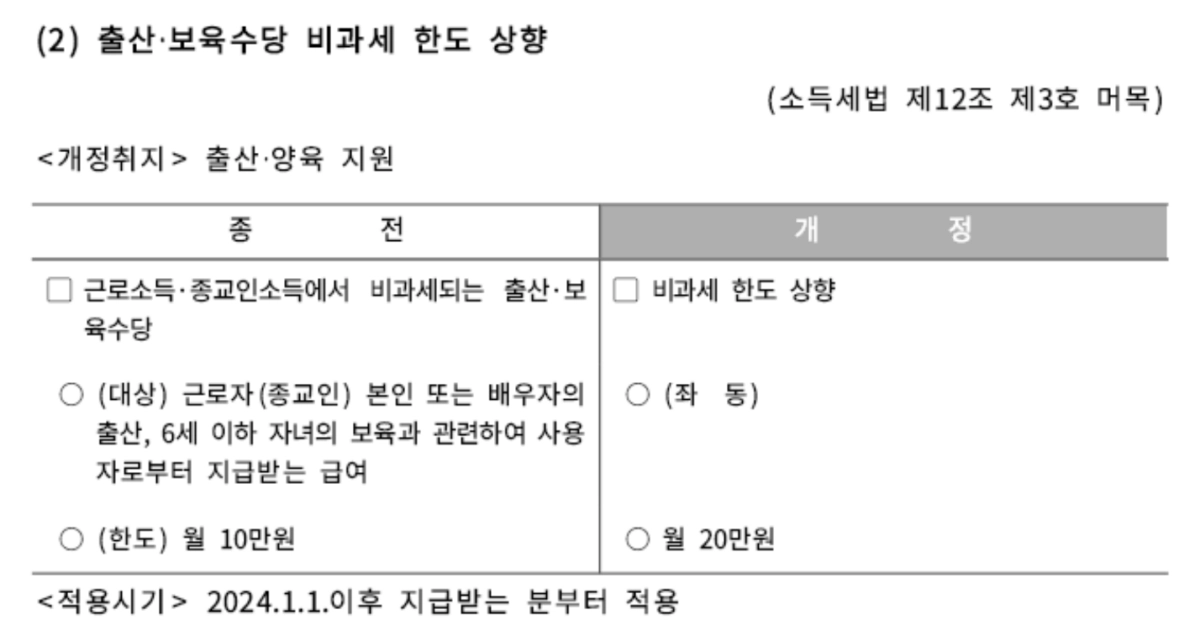

출산수당, 보육수당 비과세 한도 향상

근로자 본인 또는 배우자의 출산이나 6세 이하 자녀의 보육과 관련하여 회사로부터 출산수당 또는 보육수당을 받는 경우 기존 월 10만원 한도에서 월 20만원 한도로 비과세 한도가 상향되었습니다.

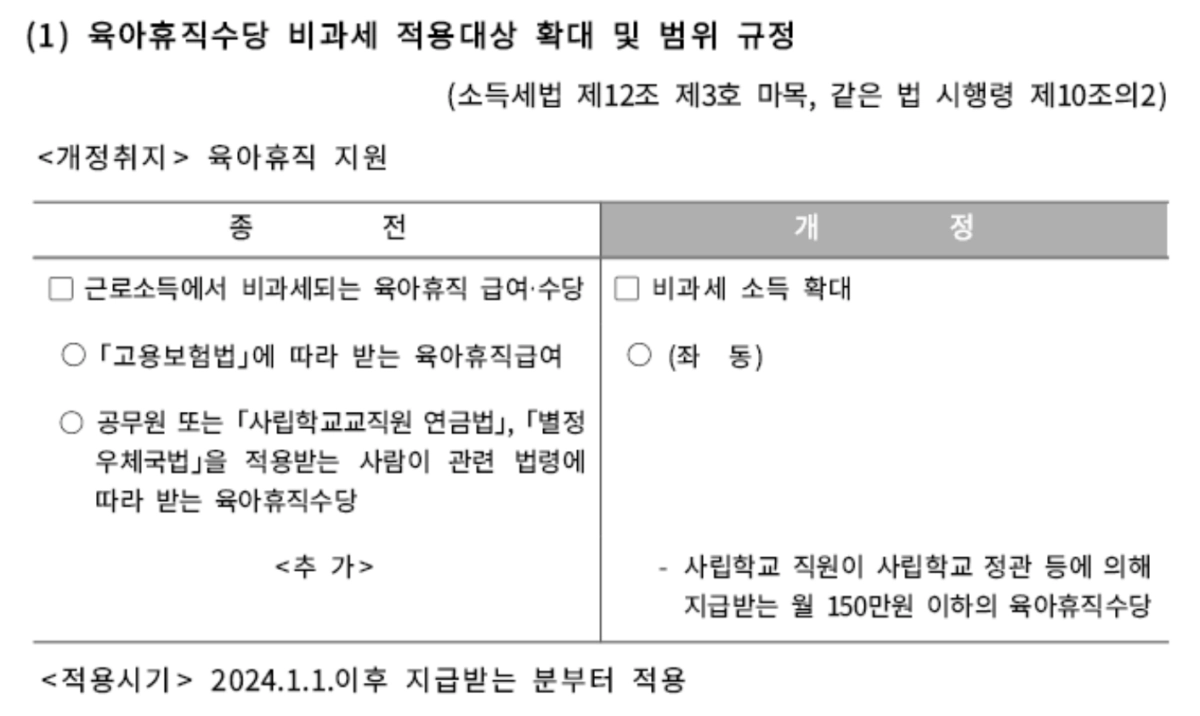

육아휴직수당 비과세 적용대상 확대

육아휴직수당 비과세 적용대상이 이전에는 고용보험법에 따라 받는 경우, 공무원, 별정우체국법, 사립학교교직원 연금법에 의해 적용받는 경우에만 해당하였으나 2024년 귀속 연말정산부터는 사립학교 정관에 의해 사립학교 직원이 월 150만원 이하의 육아휴직수당을 받는 경우도 포함되도록 변경되었습니다.

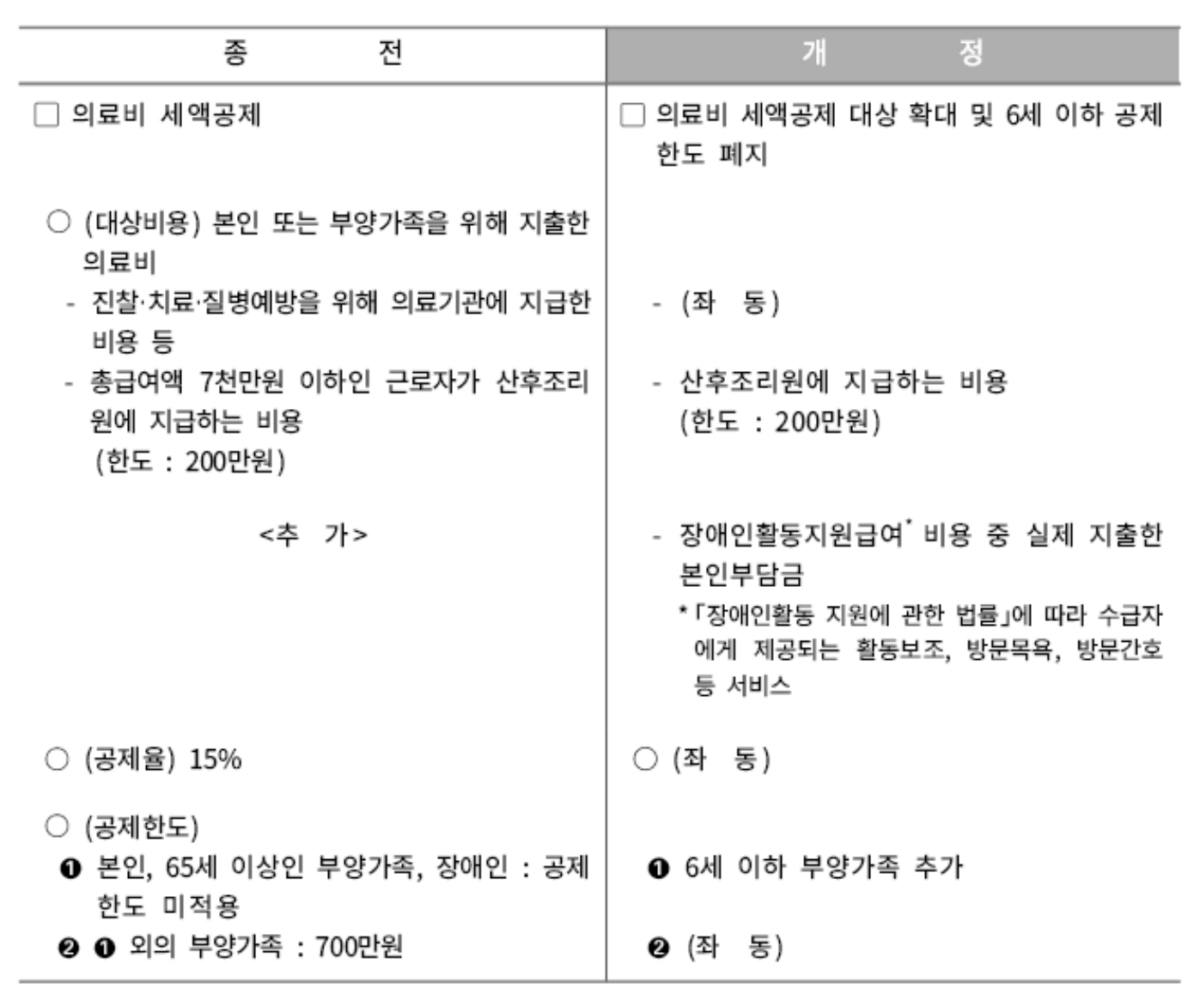

산후조리원 지급비용 세액공제 대상 확대

산후조리원에 지급하는 비용에 대해 200만원 한도로 세액공제가 적용되는데요. 기존에 총급여액 7천만원 이하의 근로자만 적용되던 기준이 삭제되어 총급여액에 상관없이 모든 근로자에게 산후조리원 지급비용에 대한 200만원 한도 세액 공제가 적용됩니다.

6세 이하 부양가족 공제 한도 미적용 추가

의료비 세액공제는 기존 본인, 65세 이상 부양가족, 장애인의 경우 공제한도가 미적용되었으나 2024년 귀속 분부터는 6세 이하 부양가족까지 추가되었습니다.

이번 글에서는 2025 연말정산 (2024년 귀속) 변경사항 정리와 2025 연말정산 일정에 대해 정리해 봤습니다. 연말정산을 준비하시는 분들께 도움이 되었으면 좋겠습니다.